Pinjaman konvensional vs. Pinjaman FHA

- 990

- 97

- Lionel Klocko

Pembeli rumah yang berhasrat untuk membuat bayaran pendahuluan kurang daripada 10% harga jualan rumah harus menilai kedua -duanya Pinjaman FHA dan pinjaman konvensional. Pinjaman FHA lebih mudah diperoleh bagi mereka yang mempunyai skor kredit yang rendah dan memerlukan sekurang -kurangnya 3.5% untuk pembayaran. Kelemahan pinjaman FHA adalah insurans gadai janji yang mahal, yang dibayar pendahuluan dan juga dalam ansuran bulanan. Pinjaman konvensional lebih murah secara keseluruhan tetapi memerlukan kredit yang baik. Insurans gadai janji juga mungkin diperlukan dengan pinjaman konvensional jika bayaran pendahuluan adalah di bawah 20%, tetapi harga untuk ini biasanya lebih baik daripada pinjaman FHA.

Apabila membandingkan nombor untuk kedua -dua pilihan, sertakan pembayaran insurans gadai janji yang diperlukan dalam setiap senario.

Carta Perbandingan

| Pinjaman konvensional | Pinjaman FHA | |

|---|---|---|

| Had | $ 417,000 untuk negeri bersebelahan, D.C., dan Puerto Rico; $ 625,500 di Alaska, Guam, Hawaii, dan U.S. Kepulauan Virgin. Pinjaman Kawasan Tinggi boleh naik sehingga $ 625,500 untuk memulakan dan sehingga $ 938,250. | $ 271,050 untuk kawasan dengan kos perumahan yang rendah. Pinjaman untuk kawasan kos tinggi boleh sebanyak $ 625,500. |

| Skor kredit yang diperlukan | 620 atau lebih tinggi, tetapi keperluan berbeza sedikit dengan pemberi pinjaman. | Skor minimum 580 untuk memenuhi syarat untuk 3.Pembayaran pendahuluan 5%. Mereka yang mempunyai skor di bawah 580 mesti membuat bayaran pendahuluan 10%. |

| Bayaran pendahuluan | 20% digalakkan. Kondo sering memerlukan 25%. Apa -apa di bawah 20% memerlukan insurans gadai janji swasta. | 3.5% bagi mereka yang layak. 10% untuk peminjam berisiko tinggi. |

| Kos | Yuran asal, pembayaran turun, insurans gadai janji, mata dan yuran penilaian. | Premium Insurans Gadai Janji Awam (1.75%), premium tahunan yang berterusan (1.35% dengan bayaran pendahuluan minimum). |

| Insurans gadai janji | Hanya diperlukan untuk individu yang membuat bayaran pendahuluan yang kurang daripada 20% dari harga jualan rumah. | Diperlukan untuk semua pinjaman FHA. |

Apakah pinjaman konvensional?

Pinjaman konvensional tidak dijamin oleh mana -mana agensi kerajaan tetapi secara amnya mematuhi garis panduan yang ditetapkan oleh Fannie Mae dan Freddie Mac. Selepas pemberi pinjaman pinjaman kepada peminjam yang ingin membeli rumah, pemberi pinjaman biasanya menjual pinjaman kepada Fannie Mae atau Freddie Mac. Oleh sebab itu, pemberi pinjaman mesti memastikan peminjam memenuhi garis panduan Fannie dan Freddie untuk pinjaman.

Pinjaman konvensional adalah dua jenis: mematuhi dan tidak sesuai. Mematuhi pinjaman mematuhi garis panduan Fannie dan Freddie dan untuk jumlahnya kurang daripada $ 417,000 (atau lebih tinggi di beberapa kawasan yang mempunyai kos sara hidup yang tinggi). Pinjaman yang tidak sesuai sama ada di atas ambang pinjaman Fannie dan Freddie set (lihat Jumbo Mortgage) atau dibuat kepada peminjam yang tidak layak untuk pinjaman yang sesuai (e.g., seseorang yang mempunyai banyak hutang). Pinjaman yang tidak sesuai biasanya mempunyai kadar faedah yang jauh lebih tinggi daripada pinjaman yang sesuai.

Apa itu pinjaman FHA?

Pinjaman FHA dijamin oleh u.S. Pentadbiran Perumahan Persekutuan (i.e., FHA). Jaminan ini mengurangkan peminjam risiko apabila mengeluarkan pinjaman, dengan itu membolehkan peminjam menurunkan kriteria kelayakan mereka. Ini kadang -kadang menjadikan pinjaman FHA satu -satunya cara peminjam dengan skor kredit yang lemah (<600) or low down payment (as little as 3.5%) can buy a home.

Sebagai pertukaran untuk jaminan ini dari FHA (yang praktikal jaminan dari u.S. kerajaan), peminjam mesti membeli insurans gadai janji melalui FHA. Ini meningkatkan kos jangka panjang pinjaman untuk peminjam tetapi membolehkan pembelian rumah yang mungkin tidak mungkin tanpa bantuan pendahuluan.

Proses permohonan adalah serupa untuk kedua-dua gadai janji yang diinsuranskan dan konvensional FHA. Pra-kelulusan dari pemberi pinjaman biasanya merupakan langkah pertama dalam proses permohonan pinjaman.

Kelayakan

Kelayakan untuk pinjaman konvensional

Sebilangan besar pinjaman konvensional memerlukan peminjam mempunyai skor kredit sekurang -kurangnya 620, dan skor di bawah 700 boleh menyebabkan bayaran tambahan atau kadar faedah yang lebih tinggi. Peminjam konvensional, seperti bank atau kesatuan kredit, biasanya memerlukan bayaran pendahuluan sebanyak 20 peratus (atau kurang, dengan pembelian insurans gadai janji swasta) dan biasanya mempunyai siling sebanyak 45% untuk nisbah hutang kepada pendapatan. Kriteria lain untuk gadai janji konvensional mungkin termasuk sejarah pekerjaan yang mantap, dokumentasi penuh pendapatan dan aset, dan kestabilan harga di kawasan kejiranan di mana rumah terletak.

Kelayakan untuk pinjaman FHA

Pinjaman FHA memerlukan bayaran pendahuluan minimum 3.5% dan secara amnya memerlukan peminjam membayar insurans gadai janji FHA. Skor kredit minimum yang diperlukan ialah 500; Walau bagaimanapun, hanya peminjam dengan skor kredit 580 atau lebih tinggi untuk yang paling rendah (3.5%) Pilihan Pembayaran Bawah. Yang lain dikehendaki meletakkan 10% ke bawah.

Insurans gadai janji

Pinjaman FHA memerlukan insurans gadai janji, yang mesti dibayar kedua -dua pendahuluan dan bulanan. Pinjaman FHA yang paling 15 atau 30 tahun memerlukan peminjam membayar 1.75% daripada jumlah pinjaman pada penutupan, bersama dengan 0.Premium pembaharuan tahunan 5% untuk panjang pinjaman. Separuh daripada premium insurans gadai janji terdahulu dapat dikembalikan apabila rumah dijual. Premium bulanan tidak diperlukan jika bayaran pendahuluan melebihi 22% daripada nilai rumah. Walau bagaimanapun, bagi kebanyakan peminjam FHA, bayaran pendahuluan yang tinggi tidak boleh dilaksanakan.

Pinjaman konvensional tidak memerlukan pembayaran insurans gadai janji pendahuluan. Walau bagaimanapun, insurans gadai janji yang berterusan diperlukan untuk pinjaman konvensional di mana peminjam telah membuat bayaran pendahuluan kurang daripada 20%.

Harga insurans gadai janji

Bagi peminjam yang cuba memilih antara pinjaman konvensional dan pinjaman FHA, premium insurans gadai janji adalah faktor penting. Harga untuk insurans gadai janji swasta melalui institusi swasta adalah berasaskan risiko untuk pinjaman konvensional. Ini bermakna premium lebih rendah bagi mereka yang membuat bayaran pendahuluan yang lebih tinggi dan mereka yang mempunyai skor kredit yang lebih tinggi. Ini tidak berlaku dengan pinjaman FHA; Semua peminjam dikehendaki membayar 1.75% daripada jumlah pinjaman di hadapan. Kos ini biasanya dibundel ke dalam pinjaman.

Kos penutupan

Pinjaman FHA membolehkan peminjam menggunakan wang yang merupakan hadiah dari organisasi relatif, bukan keuntungan, atau agensi kerajaan untuk membayar 100% daripada bayaran pendahuluan pada penutupan. Pinjaman konvensional, sebaliknya, letakkan beberapa had ini. Sebagai contoh, beberapa pemberi pinjaman konvensional boleh mengelakkan peminjam yang bayarannya kebanyakannya terdiri daripada hadiah dari seorang saudara; Pemberi pinjaman konvensional biasanya ingin melihat bahawa majoriti bayaran pendahuluan terdiri daripada dana yang diperoleh oleh peminjam yang diperoleh dan disimpan.

Pinjaman yang boleh diandaikan

Pinjaman FHA biasanya dianggap, i.e., Pinjaman boleh dipindahkan ke pemilik baru apabila rumah dijual. Pemilik baru boleh mengambil alih pinjaman FHA tanpa kos tambahan untuk mendapatkan pinjaman baru. Ini adalah kelebihan besar bagi kedua -dua penjual dan pembeli dan boleh memudahkan menjual rumah. Sudah tentu, pemilik baru mesti memenuhi kriteria kelayakan untuk pinjaman FHA untuk dipindahkan.

Secara teknikal, sebarang gadai janji boleh diandaikan, tetapi pemindahan pinjaman konvensional hampir tidak pernah didengar. Pinjaman FHA dan VA biasanya merupakan satu -satunya pinjaman yang boleh diandaikan. Walau bagaimanapun, walaupun pinjaman FHA kurang berkemungkinan dianggap dalam beberapa tahun kebelakangan ini.[1]

Penalti prabayar

Penalti prabayar adalah yuran penalti yang dikenakan ke atas peminjam yang membayar pinjaman, sebahagian atau sepenuhnya, terlalu cepat, dengan itu mengurangkan pulangan pemberi pinjaman untuk pinjaman awal wang. Penalti prabayar tidak dibenarkan dalam pinjaman FHA, sedangkan ada bayaran untuk membayar wang kembali awal dengan pinjaman konvensional. Sesetengah negeri tidak membenarkan penalti prabayar, dan syarat pinjaman berbeza mengikut pemberi pinjaman, jadi adalah idea yang baik untuk memeriksa perjanjian kontrak sebelum membuat keputusan. Cuba elakkan sebarang pinjaman yang mempunyai penalti prabayar. Gadai janji subprima mungkin mempunyai penalti prabayar.

Penerimaan

Sesetengah kompleks kondominium dan hartanah pelaburan bukan pemilik tidak membenarkan pembiayaan FHA, jadi gadai janji konvensional mungkin satu-satunya pilihan apabila membeli hartanah tersebut; Tidak ada sekatan seperti gadai janji konvensional.

Kebaikan dan keburukan

Gadai janji konvensional lebih mudah diproses dan membenarkan ekuiti rumah untuk membina lebih cepat, kerana mereka memerlukan pembayaran yang lebih tinggi. Walau bagaimanapun, peminjam memerlukan skor kredit yang baik untuk memenuhi syarat untuk kadar faedah yang lebih rendah, dan beberapa pemberi pinjaman memerlukan sehingga 20% sebagai bayaran pendahuluan.

Pemberi pinjaman untuk pinjaman FHA lebih bersedia untuk melihat gambar kredit keseluruhan, bukan hanya skor kredit sahaja. Mereka memerlukan bayaran pendahuluan yang jauh lebih rendah, dan tidak mempunyai keperluan skor kredit minimum. Mereka adalah pilihan yang baik bagi mereka yang mempunyai skor kredit yang kurang sempurna, peminjam dengan nisbah hutang kepada pendapatan yang sederhana, dan mereka yang tidak mempunyai banyak wang untuk pembayaran.

Populariti

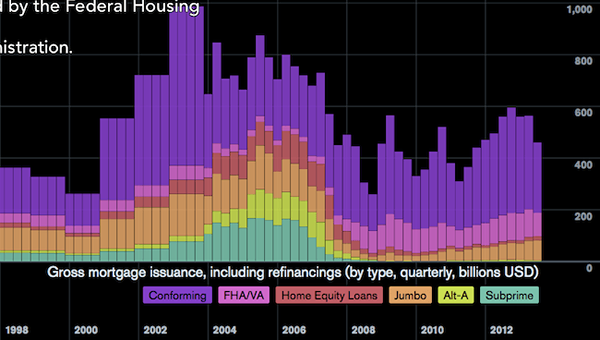

Selepas krisis kewangan 2008, pinjaman FHA telah meningkat kepada peratusan yang lebih besar daripada pengeluaran gadai janji secara keseluruhan.

Terbitan gadai janji kasar (termasuk pembiayaan semula) di Amerika, mengikut jenis. Sumber: Bloomberg

Terbitan gadai janji kasar (termasuk pembiayaan semula) di Amerika, mengikut jenis. Sumber: Bloomberg