Perbezaan antara nisbah semasa dan nisbah cepat

- 4462

- 1023

- Johnnie Purdy

The Nisbah semasa adalah nisbah yang digunakan oleh entiti korporat untuk menguji keupayaan syarikat untuk menunaikan liabiliti jangka pendek, i.e. dalam masa satu tahun. Sebaliknya, nisbah cepat adalah ukuran kecekapan syarikat dalam memenuhi liabiliti kewangan semasa, dengan asetnya yang cepat, i.e. aset yang mudah ditukar dengan wang tunai dalam tempoh yang singkat.

The Nisbah semasa adalah nisbah yang digunakan oleh entiti korporat untuk menguji keupayaan syarikat untuk menunaikan liabiliti jangka pendek, i.e. dalam masa satu tahun. Sebaliknya, nisbah cepat adalah ukuran kecekapan syarikat dalam memenuhi liabiliti kewangan semasa, dengan asetnya yang cepat, i.e. aset yang mudah ditukar dengan wang tunai dalam tempoh yang singkat.

Nisbah merujuk kepada ungkapan aritmetik, yang mewakili perkadaran satu perkara berkenaan dengan yang lain. Nisbah kewangan menunjukkan hubungan antara dua item perakaunan. Ia digunakan untuk menunjukkan kesihatan dan kedudukan kewangan, kapasiti pendapatan dan kecekapan operasi kebimbangan.

Terdapat beberapa nisbah perakaunan, yang diklasifikasikan dalam pelbagai kategori, seperti nisbah kecairan, nisbah keuntungan, nisbah kesolvenan dan nisbah aktiviti. Dalam artikel ini, kita akan membezakan dua jenis nisbah kecairan, i.e. nisbah semasa dan nisbah cepat.

Kandungan: Nisbah semasa vs nisbah cepat

- Carta Perbandingan

- Definisi

- Perbezaan utama

- Kesimpulan

Carta Perbandingan

| Asas untuk perbandingan | Nisbah semasa | Nisbah cepat |

|---|---|---|

| Makna | Nisbah semasa merujuk kepada perkadaran aset semasa kepada liabiliti semasa. | Nisbah cepat merujuk kepada perkadaran aset yang sangat cair ke liabiliti semasa. |

| Ujian | Keupayaan firma untuk memenuhi kewajipan jangka pendek. | Keupayaan firma untuk memenuhi keperluan tunai segera. |

| Nisbah ideal | 2: 1 | 1: 1 |

| Menunjukkan | Jumlah aset semasa yang tersedia dengan firma, untuk membayar liabiliti semasa. | Hutang segera membayar kapasiti perusahaan. |

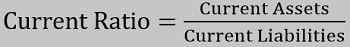

Definisi nisbah semasa

Nisbah semasa adalah ukuran kecekapan syarikat dalam meliputi hutang dan hutangnya dengan asetnya sekarang, yang akan jatuh tempo untuk pembayaran, dalam tempoh satu tahun. Nisbah semasa yang lebih tinggi mencerminkan keupayaan syarikat dalam membayar kewajipannya. Ia dikira sebagai nisbah aset semasa ke liabiliti semasa.

Dalam kunci kira -kira syarikat, aset semasa menunjukkan nilai semua aset jangka pendek yang boleh ditukar menjadi wang tunai atau digunakan dalam tempoh satu tahun. Sebaliknya, liabiliti semasa mewakili hutang dan kewajipan syarikat, yang akan dibayar untuk pembayaran dalam masa satu tahun. Nisbah semasa boleh dikira dengan cara ini:

Formula:

Di mana,

- Aset semasa = Inventori + penghutang sundry + wang tunai di tangan + deposit bank + penghutang perdagangan + pinjaman dan pendahuluan (jangka pendek) + pelaburan boleh guna + perbelanjaan prabayar + aset semasa lain

- Liabiliti semasa = Pemiutang + kredit tunai + overdraf + perbelanjaan tertunggak + pinjaman jangka pendek + dividen yang dicadangkan + dividen yang tidak dituntut + pendahuluan dari pelanggan + peruntukan untuk cukai + liabiliti semasa lain

Nisbah semasa yang boleh diterima adalah 2: 1, sedangkan nisbah semasa yang ideal seperti bank 1.33: 1. Walaupun begitu, nisbah antara 1.33 hingga 3 dianggap baik, bergantung pada sifat perniagaan dan jenis aset dan liabiliti semasa.

Selanjutnya, apabila nisbah semasa adalah < 1, i.e. Liabiliti semasa adalah lebih besar daripada aset semasa, maka ia menunjukkan bahawa syarikat menghadapi masalah kecairan dalam membayar liabiliti jangka pendeknya dan mungkin perlu menaikkan dana tambahan untuk menunaikannya. Malah, syarikat mungkin perlu mengambil jalan keluar dari aset jangka panjangnya untuk memenuhi liabiliti semasa.

Sebaliknya, jika nisbah semasa jika > 1, i.e. Aset semasa lebih besar daripada liabiliti semasa, maka ia menunjukkan bahawa syarikat itu dapat dengan mudah membayar iuran jangka pendeknya. Walau bagaimanapun, nisbah semasa > 3 adalah tanda kecekapan dana yang tidak digunakan, kerana ini bermaksud bahawa dana tetap terbiar atau dikunci di bank, inventori atau akaun yang boleh diterima.

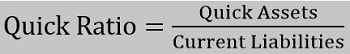

Definisi nisbah cepat

Nisbah cepat menggambarkan kedudukan kecairan syarikat, i.e. berapa cepat syarikat mampu memenuhi keperluan tunai yang mendesak. Ia juga dipanggil a nisbah cecair atau nisbah ujian asid. Ia menentukan kecekapan syarikat dalam menggunakan aset cepat atau mengatakan aset cair dalam melepaskan liabiliti semasa dengan segera.

Aset cepat merujuk kepada aset yang boleh ditukar kepada wang tunai dalam tempoh 3 bulan, i.e. 90 hari. Oleh itu, ia hanya meliputi aset semasa, yang boleh dengan mudah dan cepat dibuang, seperti aset tunai dan berhampiran tunai. Aset cepat boleh dikira dengan cara ini:

Formula:

Di mana,

- Aset cepat = Tunai di tangan + deposit bank + pelaburan jangka pendek + penghutang perdagangan + pinjaman dan kemajuan jangka pendek.

Atau

Aset cepat = Aset Semasa - Inventori - Perbelanjaan Prabayar - Liabiliti semasa = Pemiutang + kredit tunai + overdraf + perbelanjaan tertunggak + pinjaman jangka pendek + dividen yang dicadangkan + dividen yang tidak dituntut + pendahuluan dari pelanggan + peruntukan untuk cukai + liabiliti semasa lain

Nisbah cepat yang ideal adalah 1: 1, yang mencerminkan bahawa syarikat itu dapat dengan mudah membayar iurannya yang akan dibayar dalam masa satu tahun. Oleh itu, jika nisbah cepat adalah < 1, i.e. Liabiliti semasa adalah lebih besar daripada aset cepat, menunjukkan bahawa syarikat harus menghadapi kesukaran dalam memenuhi liabiliti semasa.

Bertentangan dengan ini, ketika nisbah cepat > 2.5, i.e. Aset cepat lebih daripada dua kali ganda liabiliti semasa, maka ia menunjukkan bahawa syarikat dapat dengan mudah menunaikan iurannya sekarang, tetapi juga mengatakan bahawa dana jangka pendek syarikat tidak bekerja dengan cekap dan sehingga mereka terbiar.

Perbezaan utama antara nisbah semasa dan nisbah cepat

Perbezaan antara nisbah semasa dan nisbah cepat boleh ditarik dengan jelas berdasarkan alasan berikut:

- Nisbah semasa, adalah ukuran kecairan dan kesolvenan syarikat, dalam membayar kewajipan jangka pendeknya. Sebaliknya, nisbah memeriksa kecairan firma lebih konservatif berbanding dengan nisbah semasa, kerana ia mengenal pasti sama ada firma itu dapat memenuhi kewajipan kewangan semasa, hanya dengan bantuan aset cepat, i.e. aset semasa tidak termasuk inventori dan prabayar.

- Walaupun nisbah semasa menganalisis keupayaan firma dalam memenuhi kewajipan jangka pendeknya, nisbah cepat mengukur keupayaan syarikat dalam memenuhi keperluan tunai segera.

- Sebaik -baiknya, nisbah semasa 2: 1, dan nisbah cepat adalah 1: 1 dianggap baik untuk syarikat. Walau bagaimanapun, kedua -duanya mungkin berbeza berdasarkan sifat perniagaan, jenis aset dan industri semasa,

- Nisbah semasa mencerminkan kecekapan syarikat dalam menghasilkan dana yang mencukupi untuk membayar komitmen jangka pendeknya. Sebaliknya, nisbah cepat adalah penunjuk keupayaan membayar hutang segera syarikat.

Kesimpulan

Nisbah kecairan digunakan di seluruh dunia untuk memeriksa kekukuhan kewangan, keuntungan dan kecekapan operasi entiti. Perbezaan asas antara kedua -dua nisbah kecairan ialah nisbah cepat memberikan anda gambaran yang lebih baik tentang seberapa baik firma membayar balik dues jangka pendeknya dalam masa, tanpa menggunakan hasil dari penjualan inventori.

- « Perbezaan antara analisis mendatar dan menegak

- Perbezaan antara kesilapan peninggalan dan kesilapan komisen »