Perbezaan antara pemfaktoran dan forfaiting

- 3760

- 550

- Brandon Haag

Sejak beberapa dekad yang lalu, pemfaktoran dan Forfaiting telah mendapat kepentingan besar, sebagai salah satu sumber utama pembiayaan eksport. Untuk orang awam, kedua -dua istilah ini adalah satu dan perkara yang sama. Walau bagaimanapun, kedua -dua istilah ini berbeza, dalam sifat, konsep, dan skop mereka. Pemfaktoran adalah urusan kewangan yang melibatkan penjualan penghutang firma kepada firma atau pihak lain yang dikenali sebagai faktor harga diskaun.

Sejak beberapa dekad yang lalu, pemfaktoran dan Forfaiting telah mendapat kepentingan besar, sebagai salah satu sumber utama pembiayaan eksport. Untuk orang awam, kedua -dua istilah ini adalah satu dan perkara yang sama. Walau bagaimanapun, kedua -dua istilah ini berbeza, dalam sifat, konsep, dan skop mereka. Pemfaktoran adalah urusan kewangan yang melibatkan penjualan penghutang firma kepada firma atau pihak lain yang dikenali sebagai faktor harga diskaun.

Sebaliknya, Forfaiting hanya bermaksud melepaskan hak. Dalam hal ini, pengeksport meninggalkan haknya pada masa akan datang, sebagai pertukaran untuk pembayaran tunai segera, atas diskaun yang dipersetujui, kepada Forfaiter.

Titik yang pertama dan paling utama di tengah -tengah kedua -dua istilah ini adalah pemfaktoran yang boleh bersama atau tanpa bantuan, tetapi forfaiting selalu tanpa jalan keluar. Sekilas pandang artikel ini, untuk mengetahui lebih lanjut perbezaan antara pemfaktoran dan forfaiting.

Kandungan: Pemfaktoran vs Forfaiting

- Carta Perbandingan

- Definisi

- Perbezaan utama

- Kesimpulan

Carta Perbandingan

| Asas untuk perbandingan | Pemfaktoran | Forfaiting |

|---|---|---|

| Makna | Pemfaktoran adalah susunan yang menukarkan penghutang anda menjadi wang tunai yang siap dan anda tidak perlu menunggu pembayaran penghutang pada masa akan datang. | Forfaiting membayangkan transaksi di mana Forfaiter membeli tuntutan dari pengeksport sebagai balasan untuk pembayaran tunai. |

| Kematangan penghutang | Melibatkan penghutang akaun kematangan pendek. | Melibatkan penghutang akaun sederhana hingga jangka panjang. |

| Barang | Penghutang perdagangan barang -barang biasa. | Penghutang perdagangan barang modal. |

| Kewangan hingga | 80-90% | 100% |

| Jenis | Jalan raya atau bukan rekursa | Bukan rekursa |

| Kos | Kos pemfaktoran yang ditanggung oleh penjual (pelanggan). | Kos untuk ditanggung oleh pembeli luar negara. |

| Instrumen boleh dirunding | Tidak berurusan dengan instrumen boleh dirunding. | Melibatkan berurusan dengan instrumen boleh dirunding. |

| Pasaran sekunder | Tidak | Ya |

Definisi pemfaktoran

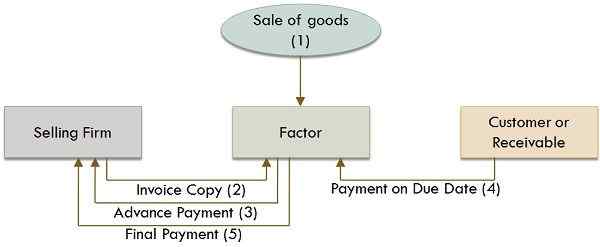

Pemfaktoran ditakrifkan sebagai kaedah menguruskan hutang buku, di mana perniagaan menerima kemajuan terhadap penghutang akaun, dari bank atau institusi kewangan (dipanggil sebagai faktor). Terdapat tiga pihak yang memfaktorkan i.e. penghutang (pembeli barang), pelanggan (penjual barang) dan faktor (pembiaya). Pemfaktoran boleh dilakukan atau tidak disusun, didedahkan atau tidak didedahkan.

Dalam susunan pemfaktoran, pertama sekali, peminjam menjual penghutang perdagangan kepada faktor dan menerima pendahuluan terhadapnya. Pendahuluan yang diberikan kepada peminjam adalah jumlah yang tinggal, i.e. Peratusan tertentu penghutang ditolak sebagai margin atau rizab, komisen faktor itu dikekalkan olehnya dan kepentingan pada pendahuluan. Selepas itu, peminjam meneruskan koleksi dari penghutang kepada faktor untuk menyelesaikan kemajuan yang diterima.

Definisi ForFaiting

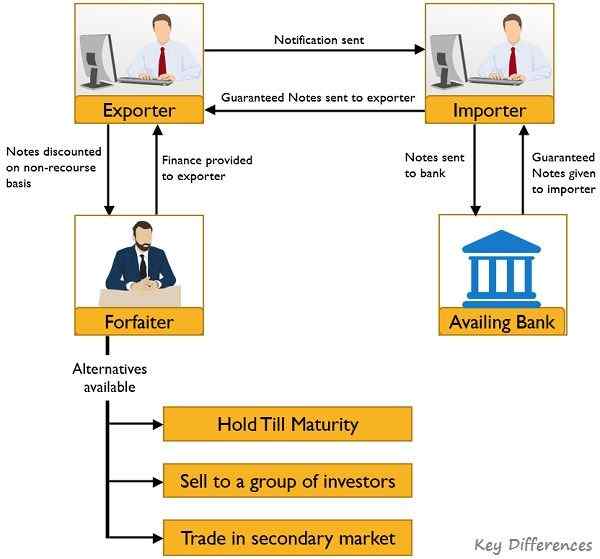

Forfaiting adalah mekanisme, di mana pengeksport menyerahkan haknya untuk menerima pembayaran terhadap barang yang dihantar atau perkhidmatan yang diberikan kepada pengimport, sebagai pertukaran untuk pembayaran tunai segera dari forfaiter. Dengan cara ini, pengeksport dengan mudah boleh mengubah jualan kredit ke dalam penjualan tunai, tanpa bantuan kepadanya atau forfaiternya.

Forfaiter adalah perantara kewangan yang memberikan bantuan dalam perdagangan antarabangsa. Ia dibuktikan oleh instrumen boleh dirunding i.e. Bil pertukaran dan nota janji. Ini adalah transaksi kewangan, membantu membiayai kontrak sederhana hingga jangka panjang untuk penjualan penghutang pada barang modal. Walau bagaimanapun, pada masa ini ForFaiting melibatkan penghutang kematangan pendek dan jumlah yang besar.

Forfaiter adalah perantara kewangan yang memberikan bantuan dalam perdagangan antarabangsa. Ia dibuktikan oleh instrumen boleh dirunding i.e. Bil pertukaran dan nota janji. Ini adalah transaksi kewangan, membantu membiayai kontrak sederhana hingga jangka panjang untuk penjualan penghutang pada barang modal. Walau bagaimanapun, pada masa ini ForFaiting melibatkan penghutang kematangan pendek dan jumlah yang besar.

Perbezaan utama antara pemfaktoran dan forfaiting

Perbezaan utama antara pemfaktoran dan forfaiting diterangkan di bawah:

- Pemfaktoran merujuk kepada pengaturan kewangan di mana perniagaan menjual penghutang perdagangannya kepada faktor (bank) dan menerima pembayaran tunai. ForFaiting adalah satu bentuk pembiayaan eksport di mana pengeksport menjual tuntutan penghutang perdagangan kepada Forfaiter dan mendapat pembayaran tunai segera.

- Tawaran pemfaktoran dalam penghutang yang jatuh dalam tempoh 90 hari. Sebaliknya, untuk menangani tawaran dalam penghutang akaun yang kematangannya berkisar dari sederhana hingga jangka panjang.

- Pemfaktoran melibatkan penjualan penghutang pada barang biasa. Sebaliknya, penjualan penghutang pada barang modal dibuat di Forfaiting.

- Pemfaktoran menyediakan kewangan 80-90% manakala ForFaiting menyediakan pembiayaan 100% nilai eksport.

- Pemfaktoran boleh dilakukan atau tidak bersuara. Sebaliknya, Forfaiting selalu bukan rekursa.

- Kos pemfaktoran ditanggung oleh penjual atau pelanggan. Kos Forfaiting ditanggung oleh Pembeli Luar Negara.

- Forfaiting melibatkan berurusan dengan instrumen boleh dirunding seperti bil pertukaran dan nota janji yang tidak dalam hal pemfaktoran.

- Dalam pemfaktoran, tidak ada pasaran sekunder, sedangkan dalam pasaran menengah yang ada, yang meningkatkan kecairan dalam forfaiting.

Kesimpulan

Seperti yang telah kita bincangkan bahawa pemfaktoran dan forfaiting adalah dua kaedah pembiayaan perdagangan antarabangsa. Ini terutamanya digunakan untuk menjamin invois dan penghutang akaun tertunggak. Pemfaktoran melibatkan pembelian semua penghutang atau semua jenis penghutang. Tidak seperti ForFaiting, yang berdasarkan urus niaga atau projek.