Perbezaan antara akaun bersama dan akaun benefisiari

- 3338

- 791

- Joe Schmidt Sr.

Perkhidmatan perbankan telah berkembang pada masa lalu. Akibatnya, orang tidak lagi menjauhkan diri daripada meletakkan simpanan mereka di bank untuk diakses di kemudian hari. Industri perbankan juga telah menyediakan pilihan untuk akaun bank yang berbeza, di mana pelanggan boleh mengakses produk dan perkhidmatan yang disesuaikan. Contohnya, ketersediaan akaun bersama membolehkan beberapa pihak dalam dana kolam ke dalam satu akaun, dan perjanjian dibuat mengenai bagaimana dana tersebut akan diakses. Akaun benefisiari juga memberikan akses penerima manfaat kepada dana dari akaun ini. Artikel ini selanjutnya menerangkan akaun bersama dan benefisiari.

Apa itu akaun bersama?

Akaun bersama merujuk kepada akaun di mana dua atau lebih pemilik mempunyai akses ke akaun. Mereka biasanya dimiliki oleh pasangan, saudara mara atau rakan kongsi perniagaan. Amanah diperlukan dalam jenis akaun seperti yang dinamakan orang boleh mengakses dana dalam akaun. Walau bagaimanapun, setiap akaun mempunyai ketetapan bagaimana aset atau wang boleh diakses atau bagaimana akaun ditangani selepas kematian pemegang bersama. Ia juga merupakan norma untuk urus niaga untuk memerlukan tandatangan dari semua ahli. Semua ahli juga berkongsi liabiliti yang terlibat dengan sebarang yuran atau caj.

Akaun Bersama antara dua pihak bertajuk dengan nama 'dan' atau 'atau' antara nama pemegang akaun di mana akaun bertajuk dengan 'dan' mesti mempunyai semua pihak yang ditandatangani. Akaun bertajuk dengan 'atau' hanya memerlukan satu pihak untuk menandatangani. Akaun bersama boleh menjadi sementara atau kekal.

Walaupun manfaat yang berkaitan dengan akaun bersama, mereka mungkin menimbulkan beberapa cabaran seperti penyediaan akses dana tanpa had kepada semua pihak serta yuran yang mungkin dikenakan. Kerajaan juga boleh merebut dana untuk cukai belakang yang tertunggak, sokongan anak dan hiasan lain.

Apa itu akaun benefisiari?

Ini adalah akaun yang mempunyai benefisiari yang dinamakan dengan dana sekiranya berlaku kematian pemegang akaun utama. Selalunya diabaikan, akaun benefisiari adalah penting kerana mereka bukan sahaja memberikan jaminan untuk aset seseorang tetapi mencegah probet sementara juga menawarkan kelebihan cukai untuk benefisiari.

Terdapat dua jenis akaun benefisiari iaitu;

Dibayar atas Kematian (POD) -Ini adalah akaun biasa yang melepasi hak benefisiari yang dinamakan kepada akaun apabila kematian pemilik akaun. Ia hanya melibatkan penyempurnaan bentuk yang menunjukkan perincian benefisiari. Walau bagaimanapun, benefisiari tidak mempunyai hak untuk akaun sementara pemilik utama masih hidup. Ini memberi pemilik utama fleksibiliti mengubah benefisiari.

Pemindahan atas Kematian (TOD) -Menghotel kepada pod, ini membolehkan individu menamakan benefisiari untuk bon, stok dan dana bersama yang hanya diakses apabila kematian pemilik akaun utama.

Persamaan antara akaun bersama dan akaun benefisiari

- Kedua -duanya menghalang probet apabila kematian pemegang akaun utama dan di mana penerima dinamakan

Perbezaan antara akaun bersama dan akaun benefisiari

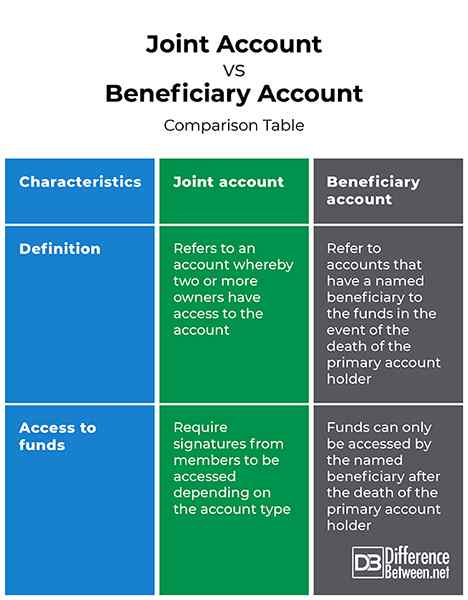

Definisi

Akaun bersama merujuk kepada akaun di mana dua atau lebih pemilik mempunyai akses ke akaun. Sebaliknya, akaun benefisiari merujuk kepada akaun yang mempunyai benefisiari yang dinamakan kepada dana sekiranya berlaku kematian pemegang akaun utama.

Akses kepada dana

Walaupun dana dalam akaun bersama memerlukan tandatangan dari ahli untuk diakses bergantung pada jenis akaun, dana dalam akaun benefisiari hanya dapat diakses oleh benefisiari setelah kematian pemegang akaun utama.

Akaun Bersama vs. Akaun benefisiari: jadual perbandingan

Ringkasan Akaun Bersama vs. Akaun benefisiari

Akaun bersama merujuk kepada akaun di mana dua atau lebih pemilik mempunyai akses ke akaun. Oleh itu, tandatangan dari ahli dikehendaki mengakses dana. Sebaliknya, akaun benefisiari merujuk kepada akaun yang mempunyai benefisiari yang dinamakan kepada dana sekiranya berlaku kematian pemegang akaun utama. Dana hanya boleh diakses oleh benefisiari yang dinamakan selepas kematian pemegang akaun utama. Walau bagaimanapun, kedua -duanya menghalang probet apabila kematian pemegang akaun utama dan di mana penerima dinamakan.