Stochastic vs. Stochastic Slow

- 4940

- 845

- Gilbert Schumm

The pengayun stokastik adalah penunjuk momentum yang digunakan dalam analisis teknikal stok, yang diperkenalkan oleh George Lane pada tahun 1950 -an, untuk membandingkan harga penutupan komoditi ke julat harganya dalam jangka masa tertentu.

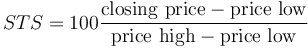

Penunjuk ini biasanya dikira sebagai:

dan boleh dimanipulasi dengan mengubah tempoh yang dipertimbangkan untuk tahap tertinggi dan rendah.

Idea di sebalik penunjuk ini adalah bahawa harga cenderung dekat dekat paras tertinggi mereka di pasaran lembu, dan berhampiran dengan paras terendah mereka di pasaran beruang. Isyarat urus niaga dapat dilihat apabila pengayun stokastik melintasi purata bergeraknya.

Dua petunjuk pengayun stokastik biasanya dikira untuk menilai variasi masa depan harga, cepat (%k) dan lambat (%d). Perbandingan statistik ini merupakan penunjuk kelajuan yang baik di mana harga berubah atau dorongan harga. %K sama dengan Williams %R, walaupun pada skala 0 hingga 100 bukannya -100 hingga 0, tetapi istilah untuk kedua -duanya disimpan berasingan.

Stokastik cepat vs stochastic perlahan

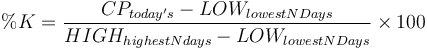

Pengayun stokastik cepat (atau Stoch %k) mengira nisbah dua statistik harga penutupan: perbezaan antara harga penutupan terkini dan harga terendah pada hari terakhir N atas perbezaan antara harga tertinggi dan terendah pada hari terakhir N:

- Di mana:

- Cp adalah harga tutup

- Rendah adalah harga yang rendah

- Tinggi adalah harga yang tinggi

"N" biasa adalah 14, 9 atau 5 hari tetapi ini boleh diubah. Apabila harga penutup semasa adalah rendah untuk n-days yang terakhir, nilai %k ialah 0, apabila harga penutupan semasa adalah tinggi untuk n-days terakhir, %k = 100.

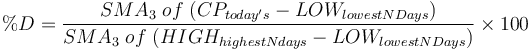

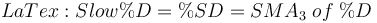

Pengayun stokastik yang perlahan (atau stoch %d) mengira purata bergerak mudah statistik stoch %k di seluruh s tempoh . Biasanya s = 3:

Osilator %k dan %d berkisar antara 0 hingga 100 dan sering digambarkan menggunakan plot garis. Tahap berhampiran ekstrem 100 dan 0, sama ada %k atau %d, menunjukkan kekuatan atau kelemahan (masing-masing) kerana harga telah dibuat atau berhampiran dengan paras n-hari baru atau rendah.

Aplikasi stokastik yang cepat dan perlahan

Terdapat dua kaedah yang terkenal untuk menggunakan penunjuk %k dan %d untuk membuat keputusan mengenai masa membeli atau menjual stok. Yang pertama melibatkan penyebaran isyarat %k dan %d, yang kedua melibatkan asas membeli dan menjual keputusan atas anggapan bahawa %k dan %d oscillate.

Dalam kes pertama, %d bertindak sebagai pencetus atau garis isyarat untuk %k. Isyarat beli diberikan apabila %k melintasi melalui %d, atau isyarat jual apabila ia melintasi %d. Crossover seperti itu boleh berlaku terlalu kerap, dan untuk mengelakkan whipsaws berulang, seseorang boleh menunggu silang silang yang berlaku bersama dengan pengunduran overbought/oversold, atau hanya selepas puncak atau palung dalam garis %d. Sekiranya turun naik harga tinggi, purata bergerak sederhana penunjuk stoch %d. Statistik ini melancarkan turun naik dengan cepat.

Dalam kes kedua, beberapa penganalisis berpendapat bahawa tahap %k atau %d melebihi 80 dan di bawah 20 boleh ditafsirkan sebagai overbought atau oversold. Mengenai teori bahawa harga berayun, ramai penganalisis termasuk George Lane, mengesyorkan agar membeli dan menjual ditetapkan untuk kembali dari ambang ini. Dengan kata lain, seseorang harus membeli atau menjual selepas sedikit pembalikan. Secara praktiknya, ini bermakna bahawa apabila harga melebihi salah satu ambang ini, pelabur harus menunggu harga kembali melalui ambang tersebut (e.g. Sekiranya pengayun berada di atas 80, pelabur menunggu sehingga jatuh di bawah 80 untuk dijual).

Cara ketiga yang akan digunakan oleh peniaga ini adalah untuk melihat perbezaan di mana trend stokastik ke arah yang bertentangan harga. Seperti RSI ini adalah petunjuk bahawa momentum di pasaran semakin berkurang dan pembalikan mungkin dibuat. Untuk pengesahan selanjutnya, banyak peniaga akan menunggu salib di bawah 80 atau ke atas baris 20 sebelum memasuki perdagangan pada perbezaan. Carta di bawah menggambarkan contoh di mana perbezaan di stokastik berbanding dengan harga yang diramalkan pembalikan ke arah harga.