FIFO vs. Lifo

- 5108

- 1406

- Ricardo Koelpin IV

FIFO dan Lifo Kaedah perakaunan digunakan untuk menentukan nilai inventori yang tidak terjual, kos barang yang dijual dan urus niaga lain seperti pembelian semula saham yang perlu dilaporkan pada akhir tempoh perakaunan. FIFO bermaksud Pertama, Pertama, yang bermaksud barang -barang yang tidak terjual adalah yang paling baru ditambah ke inventori. Sebaliknya, lifo terakhir, pertama kali, yang bermaksud barang yang paling baru ditambah kepada inventori adalah dijual dahulu Oleh itu, barang -barang yang tidak terjual adalah yang ditambahkan ke inventori yang paling awal. Perakaunan Lifo tidak dibenarkan oleh piawaian IFRS sehingga kurang popular. Walau bagaimanapun, ia membenarkan penilaian inventori menjadi lebih rendah pada masa inflasi.

Carta Perbandingan

| FIFO | Lifo | |

|---|---|---|

| Bermaksud | Pertama masuk, pertama keluar | Terakhir, pertama keluar |

| Inventori yang tidak terjual | Inventori yang tidak terjual terdiri daripada barang yang diperolehi baru -baru ini. | Inventori yang tidak terjual terdiri daripada barang yang diperolehi terawal. |

| Sekatan | Tiada sekatan GAAP atau IFRS untuk menggunakan FIFO; kedua -duanya membenarkan kaedah perakaunan ini digunakan. | IFRS tidak membenarkan menggunakan LIFO untuk perakaunan. |

| Kesan inflasi | Sekiranya kos meningkat, barang yang diperoleh terlebih dahulu lebih murah. Ini mengurangkan kos barang yang dijual (cogs) di bawah FIFO dan meningkatkan keuntungan. Cukai pendapatan lebih besar. Nilai inventori yang tidak terjual juga lebih tinggi. | Sekiranya kos meningkat, maka barang -barang baru yang diperoleh lebih mahal. Ini meningkatkan kos barang yang dijual (cogs) di bawah lifo dan mengurangkan keuntungan bersih. Cukai pendapatan lebih kecil. Nilai inventori yang tidak terjual lebih rendah. |

| Kesan deflasi | Bercakap dengan senario inflasi, keuntungan perakaunan (dan oleh itu cukai) lebih rendah menggunakan FIFO dalam tempoh deflasi. Nilai inventori yang tidak terjual, lebih rendah. | Menggunakan LIFO untuk tempoh deflasi menghasilkan kedua -dua keuntungan perakaunan dan nilai inventori yang tidak terjual yang lebih tinggi. |

| Penyimpanan rekod | Oleh kerana barang tertua dijual terlebih dahulu, bilangan rekod yang akan dikurangkan berkurangan. | Oleh kerana barang terbaru dijual terlebih dahulu, barang tertua mungkin kekal dalam inventori selama bertahun -tahun. Ini meningkatkan bilangan rekod yang akan dikekalkan. |

| Turun naik | Hanya item terbaru yang kekal dalam inventori dan kosnya lebih terkini. Oleh itu, tidak ada kenaikan atau penurunan kos barang yang tidak biasa yang dijual. | Barang dari tahun yang lalu mungkin kekal dalam inventori. Menjualnya boleh mengakibatkan pelaporan peningkatan atau penurunan kos barang yang luar biasa. |

Apa maksudnya

FIFO bermaksud Pertama masuk, pertama keluar dan merupakan kaedah kos inventori di mana barangan diletakkan terlebih dahulu dalam inventori yang dijual terlebih dahulu. Barang-barang baru yang diletakkan tidak terjual dalam inventori pada akhir tahun.

Lifo bermaksud Terakhir di Pertama. Ini adalah kaedah kos inventori di mana barang -barang yang diletakkan terakhir dalam inventori dijual terlebih dahulu. Barang -barang yang diletakkan terlebih dahulu dalam inventori kekal dalam inventori pada akhir tahun.

Contoh Perakaunan FIFO dan LIFO

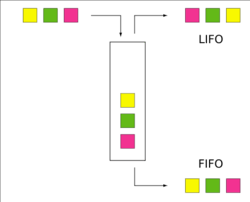

Perwakilan FIFO dan LIFO yang dipermudahkan

Perwakilan FIFO dan LIFO yang dipermudahkan Walaupun contoh ini adalah untuk kos inventori dan pengiraan kos barang yang dijual (cogs), konsep tetap sama dan boleh digunakan untuk senario lain juga.

Katakan perniagaan yang berdagang dalam widget membuat pembelian berikut sepanjang tahun:

- Batch 1: Kuantiti 2,000 keping pada $ 4 setiap keping

- Batch 2: Kuantiti 1,500 widget pada $ 5 Apeice

- Batch 3: Kuantiti 1,700 widget pada $ 6 setiap keping

Ini bermaksud sejumlah 5,200 widget dibeli. Daripada jumlah ini, mari kita anggap syarikat itu berjaya menjual 3,000 unit dengan harga $ 7 setiap satu. Sekarang baki inventori 2,200 widget perlu dinilai. Apa yang sepatutnya menjadi kos unit yang digunakan untuk menentukan nilai inventori yang tidak terjual ini? Inilah soalan yang cuba dijawab oleh Lifo dan FIFO.

Menggunakan FIFO

Menggunakan kaedah perakaunan FIFO, inventori yang tidak terjual adalah barang -barang yang diperolehi baru -baru ini. Ini bermakna bahawa semua 1,700 widget dalam batch 3 dan 500 daripada 1,500 widget dalam batch 2 dianggap tidak terjual. Jadi nilai inventori yang tidak terjual adalah (1,700 * $ 6) + (500 * $ 5) = $ 12,700.

Keuntungan perakaunan bagi syarikat dalam senario ini menggunakan FIFO dikira seperti berikut:

- Hasil: 3,000 * $ 7 = $ 21,000

- Kos Barang Dijual: Kumpulan 1 (2,000 * $ 4) + Batch 2 (1,000 * $ 5) = $ 13,000

- Keuntungan: $ 21,000 - $ 13,000 = $ 8,000

Harus diperhatikan bahawa ini adalah konsep perakaunan yang ketat. Agak mungkin bahawa widget yang sebenarnya dijual sepanjang tahun berlaku dari Batch 3. Tetapi selagi mereka sama, widget standard, barang batch 3 tidak terjual untuk tujuan perakaunan.

Menggunakan LIFO

Menggunakan kaedah lifo untuk perakaunan akan memberi kita hasil yang berbeza. Nilai inventori yang tidak terjual akan berbeza kerana barang yang diperolehi terawal dianggap tidak terjual dalam lifo. Ini bermakna semua 2,000 widget dari batch 1 dan 200 daripada 1,500 widget dalam batch 2 dianggap tidak terjual. Jadi nilai inventori yang tidak terjual adalah (2,000 * $ 4) + (200 * $ 5) = $ 9,000.

Keuntungan perakaunan menggunakan LIFO dikira seperti berikut:

- Hasil: 3,000 * $ 7 = $ 21,000

- Kos Barang Dijual: Kumpulan 2 (1,300 * $ 5) + Batch 3 (1,700 * $ 6) = $ 16,700

- Keuntungan: $ 21,000 - $ 16,700 = $ 4,300

Pengiraan rizab

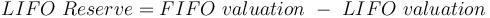

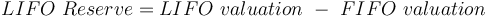

Rizab Lifo adalah perbezaan antara kos perakaunan inventori yang dikira menggunakan kaedah FIFO dan yang dikira menggunakan kaedah LIFO.

Semasa inflasi (tempoh kenaikan harga), kos inventori FIFO lebih tinggi daripada kos inventori LIFO. Oleh itu,

Semasa deflasi (tempoh harga jatuh), kos inventori FIFO lebih rendah daripada kos inventori LIFO. Oleh itu,

Dalam contoh di atas, Rizab lifo ialah $ 12,700 - $ 9,00 = $ 3,700. Ini juga sama dengan perbezaan kos barang yang dijual di bawah kedua -dua kaedah ($ 16,700 vs. $ 13,000).

Lifo vs Fifo Pros and Conse

Secara umum, kaedah FIFO menyediakan terpakai untuk lebih banyak senario perniagaan daripada LIFO dan juga menyediakan perakaunan yang lebih baik. Kelebihan termasuk:

- Barang dijual atau dilupuskan secara logik dan sistematik.

- Aliran barang seragam dan tunggal barang memberikan kawalan bahan yang cekap. Kawalan ini diperlukan untuk barangan yang boleh dikenakan kerosakan, kemerosotan, dan kualiti atau perubahan gaya.

- Kaedah LIFO tidak disokong oleh IFRS. Banyak negara mengikuti rangka kerja IFRS.

- Lebih banyak rekod mesti dikekalkan dan untuk tempoh yang lebih lama menggunakan kaedah LIFO. Kebanyakan perniagaan membawa sekurang -kurangnya beberapa inventori sepanjang masa. Dengan Lifo ini boleh menggunakan rekod barang yang diperoleh beberapa tahun yang lalu.

- Apabila barang lama akhirnya dijual, harganya mungkin berbeza dengan kos barang -barang ini. Ini boleh mengakibatkan keuntungan atau kerugian kertas yang tidak disangka -sangka, yang mungkin mempunyai implikasi cukai.