Berkelayakan vs. Pilihan saham yang tidak layak

- 3471

- 1010

- Lionel Klocko

Bergantung pada rawatan cukai pilihan saham, mereka boleh diklasifikasikan sama ada Opsyen Saham Berkelayakan atau Pilihan saham yang tidak layak. Pilihan saham yang berkelayakan juga dipanggil Opsyen Saham Insentif, atau ISO.

Keuntungan yang diperbuat daripada menjalankan Opsyen Saham Berkelayakan (QSO) dikenakan cukai pada kadar cukai keuntungan modal (biasanya 15%), yang lebih rendah daripada kadar di mana pendapatan biasa dikenakan cukai. Keuntungan dari Opsyen Saham Tidak Kelayakan (NQSO) dianggap sebagai pendapatan biasa dan oleh itu tidak layak untuk rehat cukai. NQSOs mungkin mempunyai cukai yang lebih tinggi, tetapi mereka juga mampu lebih banyak fleksibiliti dari segi yang mereka dapat diberikan dan bagaimana mereka boleh dilaksanakan. Syarikat biasanya lebih suka memberikan pilihan saham yang tidak layak kerana mereka boleh memotong kos yang ditanggung untuk NQSO sebagai perbelanjaan operasi lebih awal.

Maklumat lanjut mengenai perbezaan, peraturan, dan sekatan pilihan saham yang berkelayakan dan tidak layak disediakan di bawah bersama-sama dengan senario contoh.

Carta Perbandingan

| Pilihan saham yang tidak layak | Opsyen Saham Berkelayakan | |

|---|---|---|

| Penerima | Boleh dikeluarkan kepada sesiapa sahaja, e.g., pekerja, vendor, lembaga pengarah | Hanya boleh dikeluarkan kepada pekerja |

| Harga pelaksanaan | Mungkin mempunyai harga pelaksanaan | Harga pelaksanaan mestilah sekurang -kurangnya sama dengan nilai pasaran saksama (FMV) pada masa pemberian. Untuk 10%+ pemegang saham, harga pelaksanaan mesti sama dengan 110% atau lebih FMV pada masa pemberian. |

| Akibat cukai (penerima) | Tiada cukai pada masa pemberian. Penerima menerima pendapatan biasa (atau kerugian) semasa bersenam, sama dengan perbezaan antara harga geran dan FMV stok pada tarikh latihan. | Tiada cukai pada masa pemberian atau bersenam. Keuntungan modal (atau kerugian) cukai atas penjualan stok jika pekerja memegang stok sekurang -kurangnya 1 tahun setelah melaksanakan pilihan. |

| Akibat Cukai (Syarikat) | Selagi syarikat memenuhi kewajipan pegangan, ia dapat memotong kos yang ditanggung sebagai perbelanjaan operasi. Kos ini sama dengan pendapatan biasa yang diisytiharkan oleh penerima. | Tiada potongan yang tersedia untuk syarikat. |

| Nilai stok | Tiada had ke atas nilai stok yang boleh diterima akibat latihan | Nilai pasaran saksama agregat (ditentukan pada tarikh pemberian) saham yang dibeli dengan menjalankan QSO yang boleh dilaksanakan untuk kali pertama tidak boleh melebihi $ 100,000 dalam tahun kalendar. |

| Tempoh pegangan | Tiada sekatan | Sebaik sahaja pilihan dilaksanakan, pekerja memiliki stok. Dia mesti memegang stok sekurang -kurangnya 1 tahun tambahan sebelum menjual saham. Sekiranya dijual sebelum 1 tahun, itu adalah pelupusan yang tidak diselaraskan dan dianggap sebagai pilihan saham yang tidak layak. |

| Boleh dipindahkan | Mungkin atau mungkin tidak boleh dipindah milik | Mesti tidak dapat dipindahkan, dan boleh dilaksanakan tidak lebih dari 10 tahun dari pemberian. |

Bagaimana Pilihan Saham Berfungsi

Pilihan saham sering digunakan oleh syarikat untuk mengimbangi pekerja semasa dan menarik pekerja berpotensi. Pilihan saham jenis pekerja (tetapi tidak layak) juga boleh ditawarkan kepada bukan pekerja, seperti pembekal, perunding, peguam, dan promoter, untuk perkhidmatan yang diberikan. Pilihan saham adalah pilihan panggilan pada stok biasa syarikat, i.e., kontrak antara syarikat dan pekerja yang memberi pekerja Hak untuk membeli sebilangan saham syarikat pada harga tetap dalam tempoh tertentu. Pekerja berharap dapat keuntungan daripada melaksanakan pilihan ini pada masa akan datang apabila harga saham lebih tinggi.

Tarikh pilihan mana yang diberikan dipanggil tarikh pemberian. Nilai pasaran saksama stok pada tarikh pemberian dipanggil harga geran. Sekiranya harga ini rendah, dan jika nilai stok meningkat pada masa akan datang, penerima boleh senaman pilihan (melaksanakan haknya untuk membeli stok pada harga geran).

Di sinilah pilihan saham yang berkelayakan dan tidak berkelayakan berbeza. Dengan NQSOS, penerima boleh menjual stok yang diperolehnya dengan segera dengan melaksanakan pilihan. Ini adalah "latihan tanpa tunai", kerana penerima hanya mengantarkan perbezaan antara harga pasaran dan harga geran. Dia tidak perlu meletakkan wang tunai sendiri. Tetapi dengan pilihan saham yang berkelayakan, penerima mesti memperoleh saham dan memegangnya sekurang -kurangnya satu tahun. Ini bermaksud membayar wang tunai untuk membeli stok pada harga geran. Ia juga bermaksud risiko yang lebih tinggi kerana nilai stok mungkin turun dalam tempoh pemegangan satu tahun.

Peraturan untuk pilihan saham yang berkelayakan (pilihan saham insentif)

IRS dan SEC telah meletakkan beberapa sekatan ke atas pilihan saham yang berkelayakan kerana rawatan cukai yang menggalakkan yang mereka terima. Ini termasuk:

- Penerima mesti menunggu sekurang -kurangnya satu tahun selepas tarikh pemberian sebelum dia dapat melaksanakan pilihan.

- Penerima mesti menunggu sekurang -kurangnya satu tahun selepas tarikh senaman sebelum dia boleh menjual stok.

- Hanya pekerja syarikat yang boleh menjadi penerima pilihan saham yang berkelayakan yang dikeluarkan oleh syarikat.

- Pilihan tamat selepas 10 tahun.

- Harga pelaksanaan mesti sama atau melebihi nilai pasaran saksama stok asas pada masa pemberian.

- Bagi pekerja yang memiliki 10% atau lebih syarikat, harga pelaksanaan mestilah sekurang -kurangnya 110% daripada nilai dan pilihan pasaran saksama tamat tempoh dalam 5 tahun dari masa pemberian.

- Pilihan tidak boleh dipindah milik kecuali oleh kehendak atau oleh undang-undang keturunan. Pilihan tidak dapat dilaksanakan oleh sesiapa selain pemegang pilihan.

- Nilai pasaran saksama agregat (ditentukan pada tarikh pemberian) saham yang dibeli dengan menjalankan ISO yang boleh dilaksanakan untuk kali pertama tidak boleh melebihi $ 100,000 dalam tahun kalendar. Setakat ini, pilihan tersebut dianggap sebagai pilihan saham yang tidak layak.

Rawatan Cukai

Mengapa orang menggunakan pilihan saham yang berkelayakan walaupun sekatan ini? Sebabnya adalah rawatan cukai yang menggalakkan untuk keuntungan dari QSO.

Apabila pilihan saham yang tidak layak dilaksanakan, keuntungan adalah perbezaan antara harga pasaran (FMV atau nilai pasaran saksama) pada tarikh latihan dan harga geran. Ini juga dikenali sebagai elemen murah. Keuntungan ini dianggap sebagai pendapatan biasa dan mesti diisytiharkan atas pulangan cukai untuk tahun itu.

Sekarang jika penerima segera menjual stok selepas bersenam, tidak ada pertimbangan cukai selanjutnya. Walau bagaimanapun, jika penerima memegang saham selepas melaksanakan pilihan, FMV pada tarikh latihan menjadi harga belian atau "asas kos" saham. Sekarang jika saham diadakan untuk tahun yang lain, ada selanjutnya Keuntungan dianggap sebagai keuntungan modal jangka panjang. Sekiranya saham dijual sebelum jangka masa itu, apa -apa keuntungan (atau kerugian) lebih lanjut dikira ke arah pendapatan biasa.

Kelebihan terbesar pilihan saham yang berkelayakan adalah elemen tawar tidak dianggap sebagai pendapatan biasa. Malah, selain daripada AMT (cukai minimum alternatif), pelaksanaan opsyen saham tidak perlu dilaporkan pada tahun ini jika stok tidak dijual. Tidak ada cukai yang perlu dibayar apabila pilihan saham yang berkelayakan dilaksanakan dan saham dibeli pada harga geran (walaupun harga geran lebih rendah daripada nilai pasaran pada masa latihan).

Apabila stok akhirnya dijual (selepas tempoh pegangan sekurang-kurangnya 1 tahun), keuntungan dianggap sebagai keuntungan modal jangka panjang, yang dikenakan cukai pada kadar yang lebih rendah daripada pendapatan biasa. Sekiranya stok dijual lebih awal daripada pemegangan 1 tahun, ia dipanggil "disposisi yang hilang", yang kemudiannya dirawat seperti pilihan saham yang tidak layak.

Contoh

Ada kemungkinan pilihan saham insentif - walaupun mereka adalah pilihan saham yang berkelayakan apabila diberikan - tidak "layak". Sebagai contoh,

- Sekiranya ia adalah "latihan tanpa tunai": pekerja boleh memilih untuk menjual saham dengan segera setelah melaksanakan pilihan, dengan itu mengantongi perbezaan antara harga pasaran dan harga geran (mogok). Ini membolehkan pekerja tidak menghabiskan apa -apa wang tunai mereka sendiri dan juga membebaskan mereka dari risiko bahawa harga saham akan turun setelah bersenam.

- Sekiranya pekerja tidak memegang stok selama 1 tahun setelah melaksanakan pilihan.

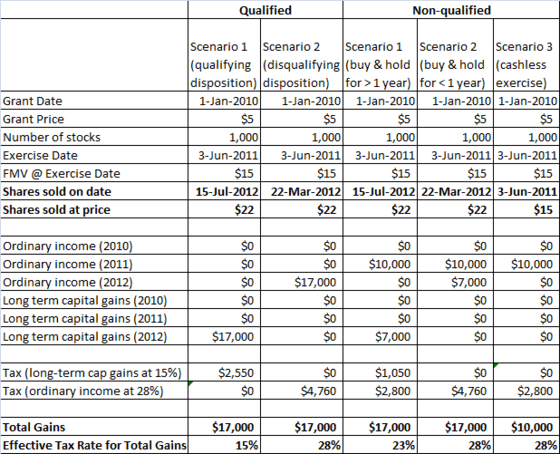

Ia berguna untuk melihat contoh yang berbeza untuk memahami implikasi cukai. Katakan seorang pekerja dianugerahkan pilihan saham pada 1 Januari 2010 apabila harga saham $ 5. Mari kita juga menganggap bahawa pendapatan pekerja adalah $ 100,000 dan dia berada dalam kurungan kadar cukai marginal 28% untuk pendapatan biasa. Sekarang mari kita lihat senario yang berbeza dan hitung implikasi cukai.

Contoh untuk implikasi cukai pilihan saham yang berkelayakan dan tidak berkelayakan

Contoh untuk implikasi cukai pilihan saham yang berkelayakan dan tidak berkelayakan Senario 1 Adakah pilihan saham klasik yang berkelayakan. Tiada pendapatan diisytiharkan apabila pilihan dilaksanakan dan tidak ada cukai yang perlu dibayar pada tahun 2011. Saham dipegang selama lebih dari 1 tahun selepas pembelian sehingga semua keuntungan dikenakan cukai pada kadar cukai keuntungan modal jangka panjang sebanyak 15%.

Senario 2 adalah contoh pelupusan yang hilang walaupun rancangan itu adalah pelan pilihan saham yang berkelayakan. Saham tidak diadakan selama satu tahun selepas bersenam, jadi faedah cukai ISO yang berkelayakan tidak direalisasikan.

Senario 1 dan Senario 2 Di bawah kategori yang tidak berkelayakan mewakili keadaan yang sama apabila pemberian itu berada di bawah pelan pilihan saham yang tidak layak. Apabila pilihan dilaksanakan (2011), pendapatan biasa diisytiharkan sama dengan perbezaan antara FMV pada tarikh latihan ($ 15) dan harga geran ($ 5). Dalam senario 1, saham dibeli dan diadakan selama lebih dari satu tahun. Oleh itu, keuntungan selanjutnya ($ 22 - $ 15) dianggap sebagai keuntungan modal jangka panjang. Dalam Senario 2, saham tidak diadakan selama lebih dari satu tahun. Oleh itu, keuntungan selanjutnya juga dianggap sebagai pendapatan biasa. Akhirnya, Senario 3 adalah kes khas senario 2 di mana saham dijual sebaik sahaja ia diperoleh. Ini adalah "latihan tanpa tunai" pilihan saham dan keseluruhan keuntungan dianggap sebagai pendapatan biasa.

Spreadsheet ini mempunyai contoh yang serupa dengan yang di atas menunjukkan bagaimana pendapatan akan dilaporkan pada pernyataan W2 dan bagaimana keuntungan modal akan dilaporkan, kedua-dua jangka pendek dan jangka panjang dalam pelbagai senario.

TurboTax mempunyai panduan yang baik mengenai topik ini yang mempunyai senario yang lebih terperinci dan juga membincangkan bagaimana Cukai Minimum Alternatif (AMT) lagi merumitkan perkara untuk pilihan saham yang berkelayakan.

Mengelakkan cukai berganda

Apabila pendapatan dari latihan opsyen saham dilaporkan pada W2, anda mestilah lebih berhati-hati untuk mengelakkan cukai berganda di atasnya. Ini kerana pembrokeran menggunakan asas kos yang salah pada 1099-B yang mereka mengeluarkan kepada anda.

1099-B adalah kenyataan yang dikeluarkan oleh broker saham yang menyenaraikan semua urus niaga saham anda. Mereka dibahagikan kepada jangka pendek dan jangka panjang sehingga mereka dapat dengan mudah dilaporkan. Selain menghantar maklumat ini kepada anda, broker anda juga menghantarnya ke IRS. Untuk setiap transaksi, 1099-B mencatatkan asas kos (i.e., harga pembelian atau kos memperoleh Saham + Suruhanjaya Broker) dan hasilnya (i.e., Jumlah yang diterima semasa saham dijual). Perbezaan antara keduanya adalah keuntungan bersih (atau kerugian).

Walaupun elemen tawar -menawar (lihat definisi di atas) dilaporkan sebagai pendapatan pada W2 anda, pembrokeran tidak menyesuaikan asas kos anda Dalam 1099-B. e.g. Sekiranya harga geran anda adalah $ 10 dan anda menggunakan pilihan anda apabila harga $ 30 maka $ 20 akan dilaporkan pada W2 anda. Seperti semua upah W2, cukai pendapatan dan cukai lain yang dikenakan seperti Keselamatan Sosial dan Medicare akan ditahan dari pendapatan ini. Oleh itu, anda akan menjangkakan bahawa 1099-B broker menyenaraikan asas kos sebagai $ 30 (+ komisen kecil) dan hasilnya sebanyak $ 30.

Sebaliknya apa yang anda dapati ialah 1099-B akan melaporkan asas kos sebanyak $ 10 dan diteruskan sebagai $ 30 dan melaporkan keuntungan sebanyak $ 20 kepada IRS. Oleh itu, apabila memfailkan pulangan cukai anda, anda harus menyesuaikan asas kos dan perhatikan bahawa asas yang dilaporkan oleh broker adalah salah. Ini sangat penting, jika tidak, anda akhirnya membayar cukai ke atasnya dua kali. Bacaan lanjut mengenai topik ini.